要理解 Meteora 为什么在 Solana 生态迅速受到关注,得先从它的前身Mercurial Finance说起。

Mercurial 是 2021 年 Solana 上的稳定币流动性协议,主打「低滑点兑换」与「高资金效率」,当时还获得 Alameda Research 与 Solana Ecosystem Fund 投资,并在 FTX 平台 完成 IEO。

然而,2022 年的市场寒冬让整个 Solana 生态陷入困境。随着 FTX 与 Alameda 的崩溃,Mercurial 代表的「稳定币 AMM 模式」也逐渐失效——流动性分散、收益来源单一、策略灵活度不足。

于是,Mercurial 团队决定彻底重构协议架构,推出全新的Meteora。这不只是品牌重启,而是对 DeFi 资金效率的再定义。

Meteora是创建在 Solana 上的新一代流动性协议,通过Dynamic Liquidity Market Maker(DLMM)让流动性能根据市场价格自动调整。

在传统 AMM(如 Raydium 或 Orca)中,流动性提供者需要手动设置价格区间、重新配置资金,否则容易出现资金闲置或无常损失。而 Meteora DLMM 的设计,就像一套能自动导航的做市引擎——当价格波动时,资金会主动移动到最有效的交易区间。

这样的机制,让Meteora Pool内的资金始终保持高利用率,同时也降低了用户操作门槛。

截至2025 年 10 月底,根据DefiLlama数据显示,Meteora在 Solana 生态中表现稳定,整体规模持续增长。

这些数据显示,Meteora 在推出 MET 代币与 DLMM 升级后,链上活动显着增加,TVL 与交易量同步成长,手续费与收益稳定贡献协议营收。

Meteora 的第二个关键创新是Dynamic Vault(动态金库)。这些 Vault 会自动将资金投入不同策略中,例如:

Swap 手续费收益LST(流动性质押代币)利息借贷市场收益对用户而言,这代表不需要频繁手动操作,也能同时参与多种收益来源。简单来说,Meteora 让流动性不再「静止」,而是能「主动工作」。

这种设计让 Meteora 在 Solana 生态中,成为「流动性聚合器(Liquidity Aggregator)」的代表——如果说 Jupiter 聚合的是交易深度,那 Meteora 聚合的就是资金效率。

Meteora 与其他协议的差异

Meteora 的最大突破,在于让 AMM 不再被动。传统协议如 Raydium 或 Orca,LP 需自行设置价格区间、手动再平衡,一旦市场波动,资金便可能被锁在非交易区间内,造成效率下降。

Meteora 则通过 Dynamic Range Rebalancing(动态范围调整)机制,根据市场变化自动重新分配流动性,使资金始终位于最活跃的价格区间中,显着提升资本利用率。

如果说 Jupiter 是交易聚合器(Swap Aggregator),集成各家 DEX 的交易深度,那么 Meteora 则是流动性聚合器(Liquidity Aggregator),集成分散于各协议的 LP 资金。这让做市不再是被动等待,而能通过智能策略自动运作,实现「一键部署、多重收益」的效果。

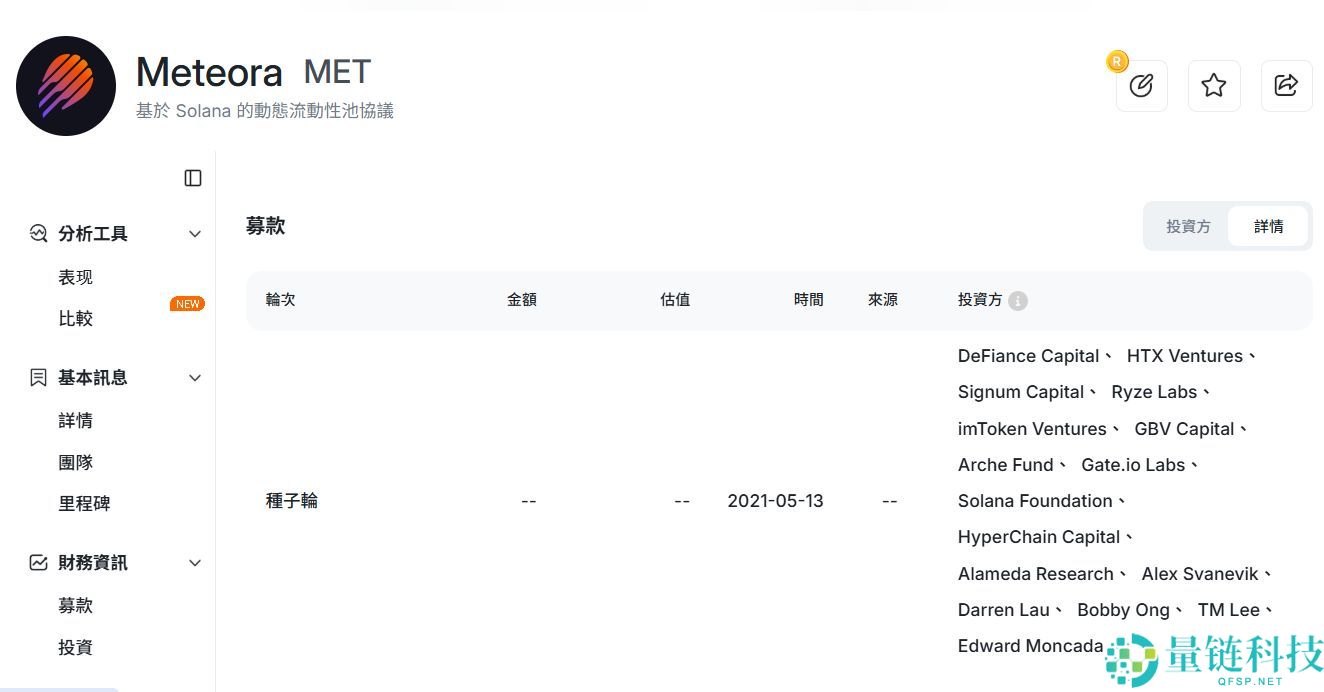

Meteora 的融资

主要投资者:elphi Ventures、HTX Ventures、Signum Capital、Alliance DAO等等

融资规模:未公开具体总额,但确认其已完成种子轮,总额估计在数百万美元级别,用于平台开发和生态扩张,

Meteora 已于2025 年 10 月 23 日推出 MET 代币,进一步强化社区治理和流动性激励。并且在Binance Alpha、Bybit 和 OKX上线 MET 交易对。

Source:coinmarketcap(截至 2025 年 11 月)

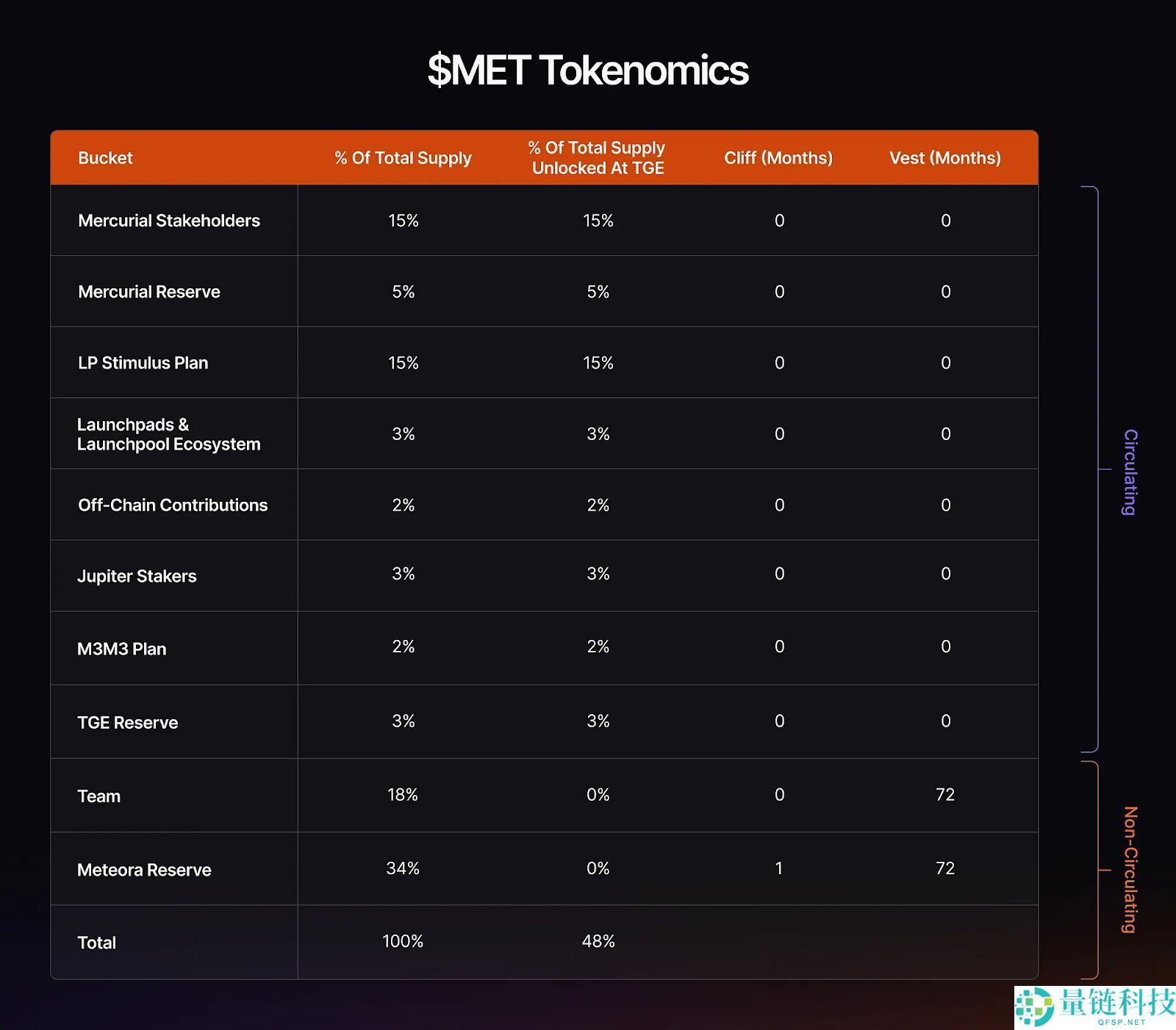

长期归属(6 年线性释放 52%):

内核团队:18%储备与金库:34%由于 48% 的代币在 TGE 同步解锁,市场初期出现短线卖压,MET 价格一度快速回落。不过长期来看,代币的价值关键仍在于 Meteora 协议的实际应用与流动性聚合能力。

尽管初期的价格波动让市场质疑 Meteora 的代币设计与释放节奏,但从长线来看,Meteora 的价值并不仅在于代币,而在于它重新定义了流动性的运作方式。

从 Mercurial 的挫败到 Meteora 的重生,这个团队用实际行动证明:DeFi 的进化,不只是调整参数或更新界面,而是一次又一次对「资金效率」与「自动化策略」的再思考。

当流动性变得聪明,整个 DeFi 生态才会真正活起来。

到此这篇关于Meteora 是什么?如何提供流动性?空投、DEX 与收益聚合生态全攻略的文章就介绍到这了,更多相关Meteora全面解析内容请搜索量链科技以前的文章或继续浏览下面的相关文章,希望大家以后多多支持量链科技!